売却の豆知識

不動産に関するお悩み解決のため日夜奮闘中!

松戸不動産情報館は、松戸市を始め、市川市や船橋市、柏市、流山市、鎌ヶ谷市などで、不動産売却を行っています。こちらでは当社の日々の活動について、日報形式でご紹介します。

当社のモットーは、「笑顔で暮らせる街作り」。スタッフ一丸となってお客様のために日々活動しています。お客様の不動産売却は安心しておまかせください。

- ホーム

- 実際の売却依頼・売却の豆知識

- 売却の豆知識

-

2023/07/14

不動産を売る時の「物件調査」とは?

不動産を売る時の「物件調査」とは?どんなことを調査するのでしょうか。安全に取引をおこなうためには、この「物件調査」が最も重要なポイントとなります。 不動産会社に不動産の売却を依頼すると「物件調査」が行われます。 この記事では、物件調査で行うこと、中でも特に現地調査について解説します。 不動産の売却依頼を受けると、まず最初に売主の本人確認を行います。 不動産の売買は大きな金額の取引になるため、本人以外が売主になりすます「地面師詐欺」などを防ぐためです。それから物件の現況について売主が知っている内容のヒアリングもおこないます。 物件調査の内容は多肢にわたり、それぞれがより細かい内容となりますが、要約すると主な調査事項は次の5つです。 ①現地での調査 ②法務局での調査 ③役所での調査 ④インフラ設備の調査 ⑤市場・取引事例の調査 これらの調査によって得られた情報を総合的に判断して売却価格を査定し、売主に妥当な価格を提示します。 現地調査で調査すること 現地調査では実際に売却不動産に出向き、次のような項目について調査します。 ①地形(土地の高低、傾き、地質など) ②道路(現地に至る道路の状況や接道状況など) ③境界(境界標の有無、越境など) ④公図との整合性 ⑤建物の状況 ⑥インフラ設備の確認 ⑦近隣の土地の利用状況(利便施設や嫌悪施設の有無) ⑧公共交通機関の利便性 ⑨騒音や異臭などの状況 ⑩事故や災害の有無 調査内容を詳細にリスト化した現地調査チェックリスト ※マンションと一戸建て・土地の調査ポイントの違い※ 物件調査の内容は、売却する不動産の種類により重視されるポイントが異なります。 一戸建ての場合は土地が重要な要素になるため、境界の有無や越境がないかがとても大事なポイントです。また、前面道路の種類幅員と接面の長さも重要です。 一方、マンションは管理状況によって評価が大きく変わります。 そのため、マンションの規約や管理状態が重要な要素になります。 以上のことから、それぞれの重要な調査ポイントは以下のようになります。 【マンションの場合】 共有スペースの状態(ポストや廊下、エレベーターなど) 管理状態、管理規約の確認(ペット飼育の可否、楽器演奏の制限、ゴミの出し方など) 【一戸建てや土地の場合】 接道状況 土地の埋設物 基礎の状態、雨漏りの有無 日当たりの状況など 物件調査は、正しくおこなわないと売却後に思わぬクレームを受けたり、トラブルに巻き込まれたりする原因となるため、慎重に調査することが大事です。

-

2023/07/09

机上査定と訪問査定の違い

不動産の売却では、取引完了までの流れの中で、〈査定価格⇒販売価格⇒成約価格〉という順番で、3つの価格が変遷していきます。つまり「査定価格」は全てのスタートで、その後の価格設定の元になるものです。 ◎不動産の主な査定方法は2つ 不動産の価格査定には、2つの方法があります。「簡易査定(机上査定)」と「訪問査定(詳細査定)」です。それぞれどういうものなのか見ていきましょう。 【簡易査定(机上査定)】 「簡易査定」とは、不動産の外面的な数値やデータから査定額を出す方法です。現地や現物を確認せず、机上のデータのみで査定することから、机上査定とも呼ばれます。査定の依頼は、電話、メール、Webサイト上の無料査定サービスで行えます。簡易査定では、主に以下のような情報を伝えます。 ・物件種別(一戸建て・マンション・土地など) ・所在地 ・土地・建物面積 ・築年数 など これらの情報を元に類似物件の取引事例、公示地価などに照らして査定価格を算出します。基本データのみで簡易的に算出するため、結果が出るまでに時間を要しません。 【訪問査定(詳細査定)】 実際に現地を訪問し、細かい調査をするのが訪問査定です。簡易査定で使われたデータに加え、以下のような項目を確認・調査します。 ・土地の形状、地勢、接道状況 ・上下水道・電気・ガス、通信などの整備状況 ・物件の外観・室内の状態 ・隣接する土地との境界線 ・建物以外の外構や付帯設備の状況 ・改修や修繕の履歴 ・周辺環境 訪問査定用の物件調査表に沿って詳細な項目をチェックしていきます。法令上の制限なども確認していきます。その際に、物件の登記簿謄本、公図などの各種図面、権利証などが必要になります。なお、訪問査定についても正式に仲介を依頼する前段階の工程のため、基本的には無料です。 ◎2つの査定方法の使い分け 2つの査定方法を比べると、当然簡易査定よりも訪問査定の方が査定精度は高いです。しかし、それぞれに使い方、タイミングがあるので、一概にどちらがよいというものではありません。簡易査定は「いくらくらいで売れるのか」を把握し、大体の価格の見通しを立てるために利用することをおすすめします。 訪問査定は、より現実的に売却を考えるタイミングで依頼すると良いでしょう。さらに精緻な査定が行われるので、実際の販売開始価格を決めるための参考基準になります。 最低限の情報があれば、いつでも簡単に査定価格を知ることができるのは大きなメリットです。長くても3日程度で査定価格をお知らせできます。 簡易査定で算出される価格はあくまでも参考情報です。ですが、売るにしても、相続するにしても前段の情報としては有用でしょう。

-

2023/07/04

築年数の経過した家、リフォームしてから販売した方がいいの?

リフォームしてから販売した方がいいのか? 売却の相談を受ける際、タイトルのような質問を受けることがよくあります。 もう古いし、外観も室内も経年なりの劣化が目立つから、誰も買い手がつかないんじゃないか、と心配される売主様が多いようです。 また、リフォームした方が高く売れるのでは?と考えるかたもいらっしゃいます。 確かに、少しでも良い状態にして販売することが早く高く売れるコツではありますが、リフォームにかかる費用を事前に負担しなければならず、リフォームにかかった費用をすべて売却価格に反映し、より高く売却することができるかというと、そううまくはいかないことも多いのです。 販売価格を決めるとき、まずは相場価格で売れる価格を想定したとします、そこにリフォーム費用を上乗せしたらどうなるでしょうか。それはおそらく相場より高い物件ということになり、売却完了まで時間がかかることが予想されます。また、価格を下げていく必要も出てくるかもしれません。 購入希望の方に聞くと、リフォーム済ですぐ住める物件が良い、という人と、中古を買ってから自分の好みにリフォームして住みたいという人と両方の需要があります。 リフォームしてからの販売ですと、確かに購入希望者は生活のイメージがわきやすく、引渡し後すぐに新生活を始めることができるというメリットがあります。しかしやはり、リフォーム費用の回収の点では売主側はリスクが大きいことも否めません。 ハウスクリーニングや植栽の手入れなど、負担の少ない範囲である程度の手入れをした上で販売し、自分好みにリフォームしたい、キッチンやお風呂は気に入った設備を入れたい、という購入希望の方を見つけるのも販売方法の一つです。 当店では、3D撮影による家具消し画像の作成や、ヴァーチャルホームステージングなどもおこなっています。3D撮影についてはこちら 住みながらの販売活動や経年の劣化が気になる家の販売に、強力な助っ人となっています。 3D撮影以外にも、当店ではそれぞれの売主様のお悩みに合わせて、最適な売却方法のご提案をいたします。不動産の売却についての疑問や心配がありましたら、まずはお気軽にご相談ください。 相談しやすい不動産店「松戸不動産情報館」にお任せください!

-

2023/06/30

離婚したい、住宅ローンはどうしたらいいの?

「離婚したい、でも夫婦で購入したマイホームはどうしたらいいの?」 離婚の際、マイホームが問題になってくる場合は多くあると思います。 特に住宅ローンが残っているケースでは、「離婚後の返済はどうなるのか?」、「住宅ローンの残債があっても売却できるのか?」など様々な不安を抱えているかと思います。 マイホームの扱いは財産分与に係る重要な問題ですので、離婚という局面ではありますが、夫婦で良く良く話し合うことが必須になってきます。 今日は離婚時に住宅ローンが残っているときに確認すべきことや、離婚後にどちらかがマイホームに住み続ける場合、マイホームを売却する場合など、についてご説明します。 住宅ローンが残っているときに確認すべきこと ①住宅の名義 まずは、購入時や建築時の契約書と登記から所有者を確認します。 書類が見つからない場合は、法務局で誰でも最新の登記の確認ができるので、 登記簿謄本(登記事項証明書)を取得して確認します。 住宅を売却できるのは、登記に名前のある人、所有者のみです。 ②住宅ローンの契約内容 住宅ローンを契約したときの、「金銭消費貸借契約書」を確認しましょう。 最も重要な確認事項は、「誰が債務者なのか」、「どちらか一方が連帯保証人になっていないか」です。 この金銭消費貸借契約書も、マイホーム取得時の重要書類として、一まとめに保管していることが多いです。 ③住宅ローンの残高と現在の家の価値 毎月或いは年一で自宅に届く、「償還表(返済予定表)」や「残高証明書」などで現在の住宅ローンの残額が確認できます。また最近はネットバンキングの契約をすればスマホから確認できる場合も多いようです。 ローンの残高を知った上で、次は現在の家の価値を知る必要があります。現在の不動産の価格を知るには、不動産店などに査定を依頼するのがもっとも簡単です。なぜ価値を知る必要があるのでしょうか。 【売却する場合】 住宅ローンが残った家を売却するときには「売却代金でローンを完済できること」が条件となります。残債を完済したうえで、金融機関の抵当権を抹消してからでなければ、第三者に売却することはできません。なので、現在の家の価値を知る必要があるのです。 売却して住宅ローンを完済し、ある程度のお金が残った場合はその額を財産分与とします。逆に売却額がローンの残高に満たない場合は、自己資金を用意するなどして、完済しなくてはなりません。 【そのまま住み続ける場合】 この場合は、住み続ける人が住宅ローンの契約者なのか否か、によって大きく変わります。住宅ローンの契約者が住み続ける場合は支払いできている限り問題ありませんが、他方(ローン契約者じゃない方)が住む場合は、支払いが滞ったため、普通に暮らしていたのにある日突然家が競売にかけられていた、なんてことも起こり得ないとは言えません。 また、そのまま住み続ける場合、住む人の名前にローンの名義を変えたいとなると、借り換えの手続きが必要です、その際やはり現在の家の価値が重要になります。現在の家の価値と新たにローンを組む人の属性とで再審査となるからです。 また、住宅ローンの債務が「単独債務型」の場合はわかりやすいのですが、双方で債務を負っている、「連帯債務型」片方が連帯保証人となっている「連帯保証型」、それぞれが単独で債務を持つ「ペアローン型」(それぞれの保証人となる場合も)、などがあり、単独債務の場合に比べると、かなり複雑になってきます。こちらについてはまた別の記事でお話します。 離婚に関連した不動産の扱いは、条件などに応じて細やかな対応が必要です。当店では、それぞれのお客様のケースに応じて詳細なご相談が可能です。もちろん秘密も守ります。 お一人で悩まず、まずは不動産の専門に相談してみるのも一つの方法ではないでしょうか。

-

2023/06/27

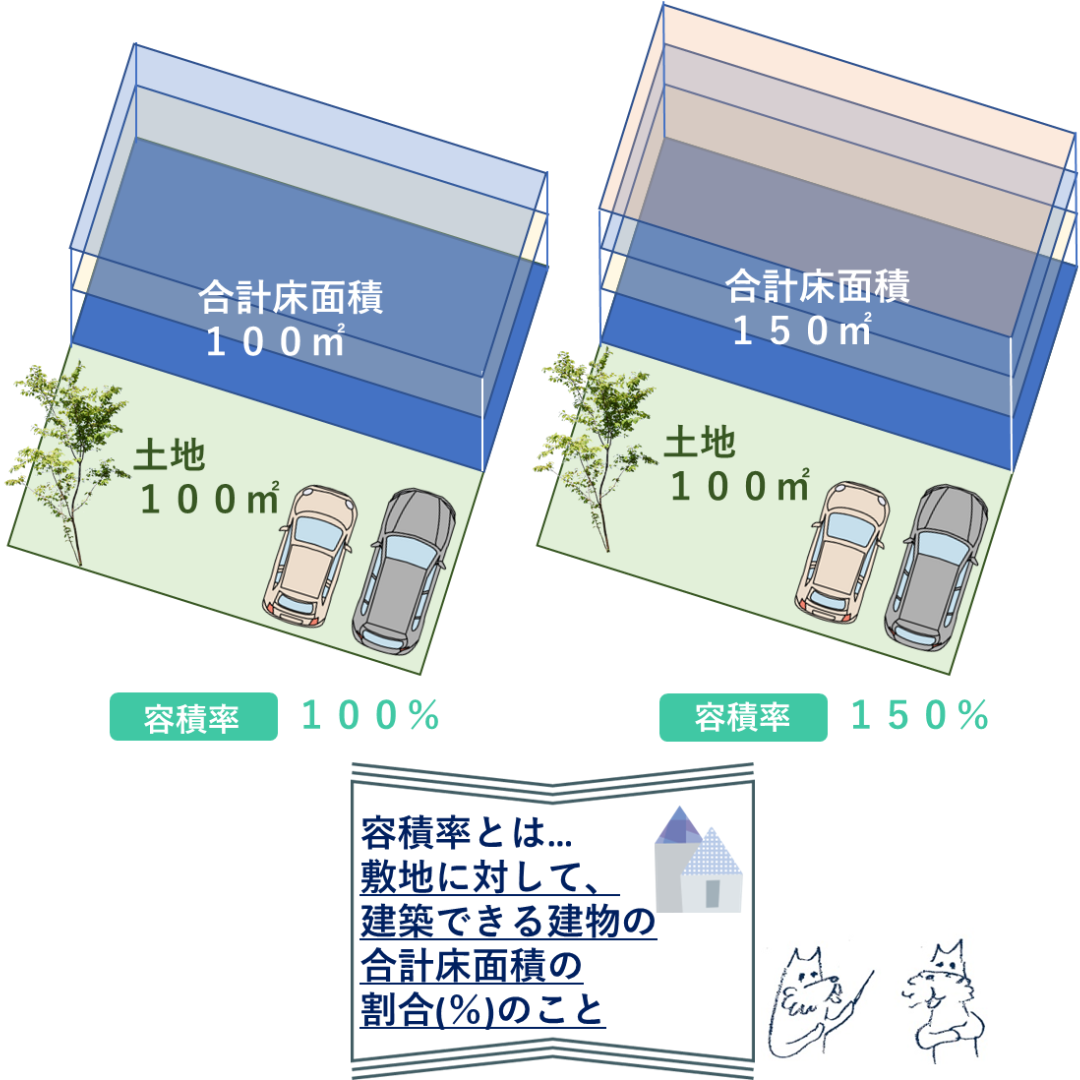

『容積率』とは?

『容積率』とは? 容積率とは、敷地面積に対する建物の延べ面積の割合をいいます。 延べ面積とは、各階の面積を合計した値のことを言います。 容積率の計算は、敷地面積に対する建築面積の比率で行われます。 例えば、500平方メートルの敷地に対して、建築可能な面積が200平方メートルの場合、容積率は200/500=0.4、つまり40%となります。 計算式:容積率=延べ床面積/敷地面積×100 容積率は都市計画に基づき、地域によって制限が異なります。 例えば、松戸市では松戸駅の近隣は600%までですが、少し離れて郊外になると100%から200%までとなることが多いです。 これは、中心部や駅近くでは高層建築が許可される一方で、郊外では低層の建築が望ましいとされるためです。 上記の式を使って計算した数値が、この定めた基準を上回っている、つまり、容積率の制限を超えて建築を行うと、建築確認が下りず違法建築となる可能性があります。 地下室や駐車場、小屋裏やロフトなど、一定の条件を満たす場合に容積率の計算に参入しないものもありますが、違反が発覚した場合、建物の一部を撤去するなどの措置が必要となることもあります。 容積率や建ぺい率は、市役所などの都市計画課で確認することができます。 参考「やさシティマップ」 ※建ぺい率については、こちらの記事をご参照ください。 ではなぜ、このような制限があるのでしょうか 建ぺい率・容積率の制限は、防火対策、風通しや日当たりの確保、景観を守る、などの生活環境を整えるために必要な制限です。 また、人口増加とインフラ整備のバランスを保つのための制限でもあります。 地域で急激に人口が増えた場合、上水の供給、下水の処理、電気の供給などが追い付かなくなったり、 交通量の増加に道路状況の整備が対応しきれなかったりと、住みやすい環境とはほど遠くなってしまうのです。 人口の偏りをコントロールし、人々の生活環境を守るために必要な制限と言えます。 容積率に違反した建物はどうなるか? 容積率の制限を超えた建物は違法建築とみなされてしまいます。 違法建築とみなされた場合、適法状態に是正しなければ住宅ローンを組むことはもちろん、不動産を担保に融資を受けることも難しくなります。 自宅の売却を検討する際に注意が必要になるのが、「増築」です。 新築当初は容積率の制限内で建築していても、増築している場合、増築後に制限を超えている可能性があり、 そうなると上記で述べたように融資が難しくなり、現金で購入できる人に限られるなど購入者の幅が狭まってしまうリスクがあります。 また、購入した人が将来的にその場所に家を建て直したいとなった場合、買った時と同じ面積の家は建てられない可能性があります。 役所での調査や確認など、一般の方にはちょっと難しくて大変ですが、当店は不動産のプロとして、お客様のために詳細綿密な調査をおこないます。 また、現況を確認した上での一番良い方法のご提案を一緒に考えていきます、安心してご相談ください。

-

2023/06/23

インスペクションとは

インスペクションとは 既存住宅を売却・購入する際のインスペクションとは、「建物状況調査」、「住宅診断」とされており、建築士の資格をもつ専門の検査員が、第三者的な立場で、目視、動作確認、聞き取りなどにより「住宅の現状の検査を行うこと」をいいます。 国としても住宅市場について、「作っては壊す」スクラップ&ビルドと言われるフロー型の考えから、「きちんと手入れして、長く大切に使う」ストック重視の政策が、打ち出されました。更には増加の一途をたどる空き家問題対策としても有効です。 平成25年に、中古住宅売買時の建物の基礎的な現況検査について、検査方法に関する指針が策定され、平成30年4月の宅建業法一部改正の施行により、インスペクションの活用促進が期待され、中古住宅の売買において、広く知られるようになりました。 中古住宅の取引においては、買主は建物の質に対する不安を抱えています。このため、不動産取引のプロである宅建業者が、専門家による建物状況調査(インスペクション)の活用を促し、売主・買主が安心して既存住宅の取引ができるよう、調査を実施する者のあっせんに関する説明や、調査を実施しているかどうか、その結果の概要について記載した書面を交付して説明する事が、義務づけられました。 これにより、インスペクションを知らなかった消費者のサービス利用が促進され、建物の質を踏まえた購入判断や交渉が可能になる事、検査結果を活用した建物に対するかし保険の加入の促進と、建物の瑕疵をめぐった物件引渡し後のトラブルを防止する事が、効果として期待されています。 住宅を購入する側「買主」にとっては、安心して買える材料となり、住宅を売る側「売主」にとっては、引き渡し後の不具合に対する不安を和らげられるメリットが、また一定の検査をクリアした場合は、販売活動をよりスムーズに進めることができるでしょう。 当店でも、インスペクション検査機関のあっせんが可能です。検査会社とのやり取りや手続き等もおこないます。心配な点があったらまずはご相談ください。

-

2023/06/17

最近よく見る「仲介手数料無料」の真実

仲介手数料無料のからくり 不動産売買の取引には専門的な知識が必要となることが多いため、不動産会社を介して取引が行われることが一般的です。その際に、仲介した不動産会社に支払う手数料が「仲介手数料」というお話は以前もしましたね。(不動産売買の仲介手数料とは?①) 仲介手数料に含まれる活動内容には、販売活動、物件調査・査定、物件案内、契約条件の交渉、売買契約書・重要事項説明書作成などの契約事務、融資手続きのサポートなどがあり、物件の売買契約までに発生する様々な業務を行います。 仲介手数料は成功報酬となるため、契約が成立して初めて発生するものになります。 気になる実際の金額についても、不動産売買の仲介手数料とは?②でご説明しました。 宅地建物取引業法では、不動産会社はこのルールで算出した上限金額を超えて請求をすることはできないと定められています。ですが、上限を超えない範囲であれば請求する金額について、不動産会社ごとに自由に設定することができます。 通常は、宅建業法で定められた上限金額を請求するのが一般的ですが、こうした業界の常識の中で、一部、仲介手数料「無料」や「半額」などの値引きを謳う場合も見られるようになりました。 なぜ、仲介手数料が無料にできるのでしょうか? 仲介手数料が不動産会社にとって大事な収益であることは先述した通りですが、なぜこの仲介手数料を無料にすることができるのか、詳しくて見ていきましょう。 不動産取引には売主と買主が必ず存在し、仲介手数料は買主側だけでなく、売主側にももちろん発生します。 例えば、売主から売却依頼された物件の買主を、同じ不動産会社で見つけることができれば、売主と買主の双方から仲介手数料を受け取ることができます。これを不動産業界では「両手仲介」と言います。 これに対し、取引に2社の不動産会社が介在した場合、売主側と買主側は別々の不動産会社が仲介業務を担当します、この場合、売主と買主のどちらか一方から仲介手数料を受け取ることとなり、この状態を「片手仲介」と呼びます。 実は、仲介手数料無料のからくりはいたってシンプルで、両手仲介が実現する場合、片方からは仲介手数料を取らない、ということです、不動産会社が売主・買主の両方の仲介業務を請け負う取引の場合、売主からは仲介手数料を受け取り、買主側からは仲介手数料を取らないというのが「仲介手数料無料」の主な仕組みです。 仲介手数料からの収益は一部減ってしまいますが、その分「仲介手数料無料」をお客様のメリットと考えて営業活動をするケースも多くなってきました。 当店も、ケースに応じて、お客様最優先のモットーを忘れずに、日々営業活動を続けていきます。

-

2023/06/06

不動産売買の仲介手数料とは?②

不動産売却時の仲介手数料の話 不動産売却時の仲介手数料とは、売却が成立した際に、成功報酬として不動産会社に支払う費用です。 また、不動産売買の仲介における不動産会社の利益は仲介手数料のみです。 成功報酬のため、買主との売買契約まで達しなかった場合は、仲介手数料は発生しません。 以前お話しした「媒介契約3つの種類」の中の「一般媒介契約」では、複数の業者に販売活動を依頼することができますが、仲介手数料を受け取れるのは、成約に尽力した一社のみです。 仲介手数料に含まれる業務 ◎不動産売却に関する適切なアドバイス ◎チラシの作成や不動産情報サイトへの掲載(広告掲載) ◎購入検討者への物件案内 ◎不動産売却条件の交渉や契約手続き 仲介手数料は法律で上限額が決まっているので、上記のような「仲介業務」に含まれない業務を依頼した場合は別途費用が掛かります。 例えば、「不動産会社のサービス範囲を超えた広告依頼」や「遠方の買主への交渉にわざわざ不動産会社を派遣する」といったお願いをする場合は仲介手数料とは別に費用がかかります。(当店では仲介手数料のほかに費用が発生する場合は必ず事前にお伝えしご納得いただいた上でお話を進めます) では、仲介手数料の上限額、っていくらなのでしょう。 上限額は下のとおりで、売却金額に応じて決められた割合をかけて求めます。 複雑な計算のように見えますが、3パターンの速算式を知っていると簡単に計算することができます。 売却価格200万円以下の場合:売却価格×5%(+消費税) 売却価格200万円超400万円以下の場合:売却価格×4%+2万円(+消費税) 売却価格400万円超の場合:売却価格×3%+6万円(+消費税) 例えば、売却金額2,000万円であれば、『2,000万円×3%+6万円(+消費税)』で726,000円です。 上限額は売却価格に対し一定です、下の早見表で大体の金額がつかめます。

-

2023/06/02

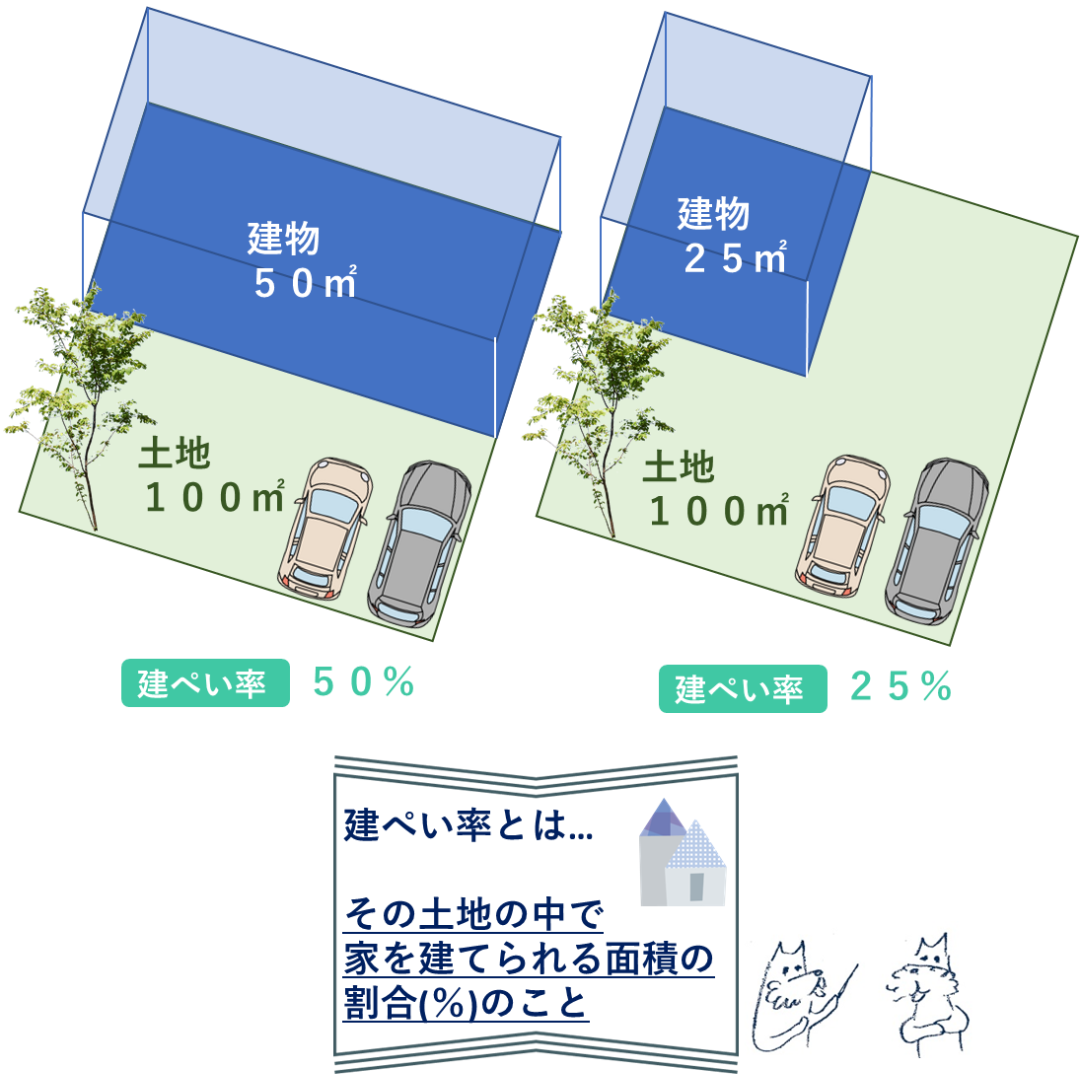

『建ぺい率』とは?

『建ぺい率』とは? 建ぺい率は、その土地の中で、【家を建てられる面積】の割合の事です。 建てたい家の大きさが決まっている場合、 きちんと建てられる土地の条件かどうかを検討するのに 大切な条件となってきます。 例えば、土地面積が100平米で建ぺい率が100%の土地には、 計算上、土地をフルに使って、100平米の建物を建築してもいいことになります。 このときの【家を建てられる面積】を「建築面積」と呼び、 真上から建物を見たときの広さのことをいいます。 1階より2階の面積の方が大きいことがありますが、その場合は、 2階を地面に投影した面積が「建築面積」に該当します。 建築基準法では、 建ぺい率に参入する部分、参入しない部分についての細かい定めがあり、 家をプランするときには、建ぺい率を必ず検討していきます。 土地をできるだけ使って建物を建てたいか、 隣地建築物との距離を確保して建てたいかによっては、 建ぺい率が指標となってきます。 土地をめいっぱい活用したい方は、建ぺい率が高い土地を、 隣地建物との距離を大きく取っているエリアをご希望であれば、 建ぺい率の制限が厳しい(建ぺい率が低い)土地を 選ぶといいでしょう。 上記の内容を踏まえて、 所有不動産の売却を検討している場合で、「建ぺい率」がどう影響してくるのでしょうか。 既存の建物が建ぺい率をオーバーしている場合(途中で増築した場合は要注意)は、現行法に対して違法ということになり、 このままでは住宅ローンが使えない場合があります。そうなると、購入希望者が現金で購入できる人に限られるなど、売却活動に大きな影響があります。 また、法改正などで現在の建築基準に合わなくなった場合は、「既存不適格建物」となり、この場合も注意が必要です。 建物が基準を超えてしまっている場合は、土地として売るなどの方法も可能です。 いずれにしろ、一般の人がこれらを調査するのは大変なので、不動産店に相談するのが得策です。 ご売却を検討し始めたら、まずは、お気軽にご相談ください!最適な販売方法などの対策をご提案をさせていただきます。

-

2023/05/25

マイホームを売却した時の「居住用3000万円控除の特例」とは?

不動産を売却したことによって生じた所得を譲渡所得といいます。譲渡所得に対しては、他の所得と分離して所得税と住民税が課税される可能性があります。 しかし、マイホームを売却した場合については、「居住用財産を譲渡した場合の3000万円の特別控除」の特例を適用することで、譲渡所得(売却価格-取得費-譲渡費用)から特別控除の3000万円をマイナスした金額に課税されるので、大変メリットのある特例と言えます。 「取得費」や「譲渡費用」については以前、譲渡所得税って?という記事でお話しました。 この記事では居住用3,000万円控除の制度内容についてご説明します。 3000万円特別控除を利用するには、以下の適用要件を満たす必要があります。 □売却するのは自分が今住んでいる土地や家である □この特例を受けるだけを目的として入居した家ではない □別荘など娯楽や保養のために所有する家ではない □売った年の前年および前々年に3000万円の特別控除や譲渡損失の損益通算及び繰越控除の特例の適用を受けていない □住まなくなってから3年経過した年の12月31日までに売ることができる □家を取り壊した場合、取り壊した日から1年以内に譲渡契約を締結(その間で敷地を商用目的で利用していない)、かつ、住まなくなった日から3年経過する年の12月31日までにその敷地を売ることができた □売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていない □災害により家屋が焼失していた場合、住まなくなった日から3年経過する年の12月31日までにその敷地だけ譲渡した □売る相手が配偶者や直系血族、生計を一にする親族ではない ご自身の状況と売却した不動産の状況が上記の要件にあてはまるかどうかよく確認することが大切です。 参考:国税庁「No.3302 マイホームを売ったときの特例」 ⇧こちらのページもご参照ください。 他の制度との併用は? 3000万円特別控除と住宅ローン控除は併用ができない 住宅ローン控除とは、住宅ローンを借り入れて住宅を取得・増改築した場合に、年末の住宅ローン残高の0.7%を所得税から最大13年間控除するという制度です。 現在の自宅を売って新しい家をローンで買う場合は、住宅ローン控除を考えている方も多いと思います。 どちらが金銭的に有利なのかを計算し、どちらを使うか決める必要があります。 3000万円特別控除と10年超所有の軽減税率の特例は併用できる 10年超所有の軽減税率の特例は、所有期間が10年を超えるマイホームを売却した際に、譲渡所得にかかる税率が軽減されるという制度です。 具体的には、譲渡所得のうち6000万円以下の部分は14.21%、6000万円以上の部分は20.315%の税率が適用されます。 通常の譲渡所得税の税率は20%~39%なので、10年超所有の軽減税率の特例の適用は大きな節税効果があります。 3000万円特別控除と居住用財産の買換え特例は併用できない 居住用財産の買換え特例とは、マイホームを買い替えた際、一定の要件に当てはまる場合は譲渡所得に対する課税を将来に繰り延べることができるという制度です。 買い換えたマイホームを将来売却したときまで譲渡益に対する課税が繰り延べられます。 3000万円特別控除と居住用財産の買換え特例の併用は認められていないので、どの制度を使うのが有利か緻密に計算して判断する必要があります。 以上、少し難しいお話となりましたが、詳しくは当店スタッフまでお問合せ下さい。 当店はFP保持のスタッフも常在しています、安心してご相談ください。 この3000万円の特別控除は、相続した空き家を売却した際にも適用されます、 空き家の場合のご説明はまた別の機会でお話させていただければと思います。

-

2023/05/19

登記事項証明書(登記簿謄本)とは?

「登記簿」「登記簿謄本」などの言葉を聞いたことがあるでしょうか。 登記(不動産)とは、土地や建物がどこにどのような状態で存在しているのか、誰が所有していて、どんな権利があるか、について法務局に保管されている記録のことをいいます。 不動産の「現況」についての登記業務は「土地家屋調査士」が、「誰のどんな権利に関するものか」に関しては「司法書士」が、他人からの依頼を受け業務を行うことができます。 法務局で登記簿謄本(登記事項証明書)を取得すれば、現在誰の名義なのかわかります。誰でも取得が可能です。「自宅の隣にある空き地は誰が持ち主なのだろう?」と思ったら、登記簿謄本を取得して所有者を確認することができるのです。 内容は、「表題部」と「権利部」に区分し記載されており、表題部の記載内容は不動産の地番(地番とは法務局が定めた住所のこと)、面積、建物の場合は構造や家屋番号(建物を特定するための番号のこと)、土地の場合は地目(用途)などが記載されます。権利部という部分は、甲区と乙区に分かれています。甲区には所有者の名前や住所、所有者がいつどのような経緯で所有権を取得したか、が記載されています。乙区には所有権以外の権利に関わる事項が記載されており、抵当権などが記載されています。融資を受けていた金融機関から担保権が抹消されているかなども確認することができます。 不動産売却に係る業務の場合は、売主と所有者が同一であることを確認することが大切です。また、所有権以外の権利の有無を確認することもとても重要になってきます。 一般の方が普段、所有不動産の登記簿(登記事項証明書)を目にする機会は少ないかもしれません。不動産を取引した際に登記が完了すると、登記識別情報(昔で言うところの権利証)が発行され、登記事項証明書も一緒に保管している場合が多いです。 不動産取引の書類は大変重要なものなので金庫などで保管することが多いですが、取引から時間が経つと、日常の生活で目に触れることはあまりないと思います、所有不動産に関する書類に目を通して一度確認しておくのも良いかもしれません。 また法務局へ行くと、誰でも登記の状態を見ることができるので、最新の状態の確認をするのも良いかと思います。

-

2023/05/16

媒介契約は3種類!それぞれのメリット・デメリット

不動産を売却する場合は不動産会社と媒介契約を結びます。一般の人が自分で不動産を売却するのはなかなかハードルが高いので、不動産会社などと媒介契約を結んで、販売活動や契約業務を任せるのが一般的です。媒介契約は、希望する仲介のサービスや手数料を明確化するものなので、契約内容をよく把握しておくことが大切です。 不動産会社と結ぶ媒介契約には大きく分けて3種類あります。「専属専任媒介契約」「専任媒介契約」「一般媒介契約」があり、それぞれに特徴があります。一つ一つ見ていきましょう。 《専属専任媒介契約》 不動産会社1社だけに仲介を依頼する媒介契約で、契約を結ぶと他の不動産会社に仲介を依頼することはできません。そして、自己発見取引ができない契約形態となり、不動産会社が見つけた売却先としか取り引きすることができません。契約の有効期限は最大で3カ月となっており、不動産会社は媒介契約成立から5日以内にREINS(レインズ)への登録が義務付けられています。また、1週間に1度以上の頻度で依頼者へ仲介業務の実施状況を報告することも義務付けられています。 依頼側がこの媒介契約を結ぶメリットとしては、不動産会社が限られた期間内に買い手を探さなくては売買契約を仲介できないため、比較的高い確率で買い手が見つかることなどが挙げられます。 《専任媒介契約》 専属専任媒介契約と同じく、不動産会社1社だけに仲介を依頼する媒介契約で、契約を結ぶと他の不動産会社に仲介を依頼することはできません。異なるところは自己発見取引が可能な点があげられます。契約の有効期限は最大で3カ月となっています。不動産会社は媒介契約成立から7日以内にREINS(レインズ)への登録が義務付けられています。また、2週間に1度以上の頻度で依頼者へ仲介業務の実施状況を報告することも義務付けられています。 依頼側がこの媒介契約を結ぶメリットとしては、自力で買い手の目処はたつが、さらに好条件の買い手を探したい際に利用しやすい点などが挙げられます。 《一般媒介契約》 同時に複数の不動産会社に仲介を依頼することができます。自己発見取引も可能です。契約に有効期限はなく(行政指導はあり)、REINS(レインズ)への登録義務もありません。不動産会社が業務の実施状況を報告する義務もありません。契約方法には、明示型と非明示型があります。明示型は、他にどの不動産会社と媒介契約を結んだか通知する方法で、非明示型は通知しない方法です。 一見幅広く買い手を探すことができそうに感じがちですが、不動産会社にとっては(専属)専任媒介契約と比較して安定性の低い依頼となるので、買い手探しに時間がかかってしまう可能性があります。また、明示型・非明示型についても同様です。 選ぶポイントとしては、主に、売却先の目処の有無、売却価格、売却する時期がどうかによって異なります。時間をかけて納得する価格で売りたい場合は「一般媒介契約」、早期に確実に買い手を見つけたい場合は「専属専任媒介契約」「専任媒介契約」を結ぶといいでしょう。